A reoneração gradual da folha de pagamento, que começará em 2025, foi aprovada com a regulamentação da Lei nº 14.973, de setembro de 2024, pondo fim a uma longa discussão que se arrastava desde 2023, envolvendo governos e as empresas de 17 setores beneficiados pela desoneração.

A medida sucede à Lei nº12.546, de 2011, que estabeleceu a desoneração, com suas alterações posteriores.

Concedida a 17 setores da economia nacional, a desoneração da folha de pagamento é um benefício fiscal temporário, que permite a substituição da Contribuição Previdenciária Patronal (CPP) de 20% sobre a folha de salários por uma alíquota de 1% a 4,5% sobre a Receita Bruta (CPRB) das empresas beneficiadas.

Empresas com receitas de atividades desoneradas e não desoneradas no mês, utilizavam um percentual reduzido sobre a folha de salários, a partir da razão entre as receitas não desoneradas e o total das receitas, tendo o valor de redução no percentual aplicados sobre os 20% da folha.

Neste artigo, abordaremos as mudanças na reoneração da folha de pagamento no período de 2025 a 2027 e as novas regras de manutenção do benefício, além de estratégias para decidir entre optar ou não por essa tributação.

Entenda a reoneração gradual da folha de pagamento

A reoneração gradual da folha foi aprovada após várias tentativas do governo de implementar medidas para equilibrar as contas públicas, como a Lei 14.784/2023 e as medidas provisórias MP 1.202 e MP 1.208, ambas de 2023, que limitavam e reduziam os benefícios fiscais às empresas. Também foram criadas novas obrigações acessórias como a DIRBI (Declaração de Incentivos, Renúncias, Benefícios e Imunidades de Natureza Tributária), para que os contribuintes informem o valor dos benefícios aproveitados.

Com as novas regras da Lei 14.973/2024, a desoneração continua até dezembro de 2024, mas, a partir de 2025 até 2027, as empresas que optarem anualmente por permanecer nessa tributação terão uma redução gradual das alíquotas da CPRB e um aumento progressivo das alíquotas de contribuição CPP sobre a folha, até que a taxa volte ao percentual normal de 20% em 2028.

| Base de cálculo | 2024 | 2025 | 2026 | 2027 | 2028 |

| CPRB – Receita Bruta | 1% a 4% | 80% | 60% | 40% | |

| CPP – Folha de Pagamento | – | 25% x 20% = 5% | 50% x 20% = 10% | 75% x 20% = 15% | 100% x 20% = 20% |

Alíquotas previstas conforme artigo 9º da Lei 14.973/2024

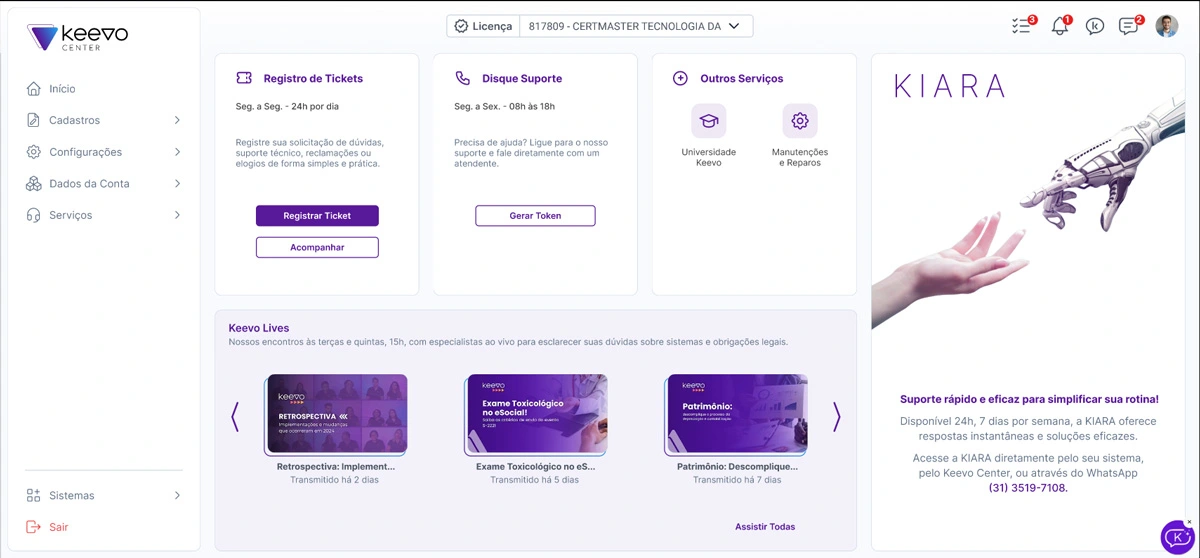

O software para escritórios contábeis de médio e grande porte

Ideal para atender clientes de diferentes perfis, tipos de tributação, níveis variados de complexidade e volume de dados.

Desoneração total e desoneração parcial: qual a diferença?

A desoneração total aplica-se às empresas que possuem exclusivamente atividades desoneradas, nas quais a CPP de 20% é substituída por um percentual de 1% a 4,5% sobre a receita bruta.

Em 2024, não há alterações; porém, de 2025 a 2027, essas empresas serão gradativamente tributadas com alíquotas 5%, 10% e 15% sobre a folha de pagamento.

Por sua vez, a desoneração parcial abrange empresas com atividades desoneradas e não desoneradas.

Nesse caso, além de contribuírem com as alíquotas graduais sobre a folha de salário de 5%, 10% e 15% sobre a folha referente às atividades desoneradas, devem aplicar a CPP de 20% sobre a parcela da folha onerada, que será obtida com aplicação do percentual encontrado entre a razão do total das receitas e a receita oneradas, conforme exemplo abaixo:

Atividade desonerada – Folha de Salários

| 2025 | 2026 | 2027 | 2028 em diante |

| 80% | 60% | 40% | |

| 25% x 20% = 5% | 50% x 20% = 10% | 75% x 20% = 15% | 100% x 20% = 20% |

Atividade não desonerada – Folha de Salários

| Folha total R$ | percRed Contrib* | Parcela onerada R$ | Parcela desonerada R$ | Ano | Contribuição R$ |

1.000.000 | 40,00% | 400.000 | 600.000 | 2024 | 80.000 (400.000*20%) |

| 2025 | 80.000 (600.000*5%) = 110.000 | ||||

| 2026 | 80.000 (600.000*10%) = 140.000 | ||||

| 2027 | 80.000 (400.000*15%) = 170.000 | ||||

| 2028 em diante | 200.000 (1.000.000*20%) |

É importante lembrar que as empresas precisam contribuir sobre a receita bruta com percentual reduzido, de acordo com a figura CPRB demonstrada acima.

Outra alteração relevante é que, no período de 2025 a 2027, sob o novo regime de substituição parcial, não haverá incidência de contribuição previdenciária patronal sobre 13º salário, seja nas rescisões, no pagamento mensal ou anual.

Quais os critérios para optar e manter nessa tributação?

As empresas e obras próprias de construção civil que operam nos 17 setores econômicos autorizados a usufruir dessa renúncia fiscal, de 2025 a 2027, devem seguir as novas regras:

- Optar anualmente, em janeiro ou no primeiro mês em que obtiverem receita, informando sua decisão;

- Firmar um termo de compromisso para manter, ao longo de cada ano-calendário, um número médio de empregados igual ou superior a 75% da média registrada no ano-calendário anterior.

Caso as regras não sejam observadas, as empresas não poderão usufruir deste benefício no ano seguinte, tendo que pagar CPP de 20% sobre a folha de salários.

Observação: obras próprias de construção civil precisam verificar as regras específicas definidas conforme cadastro da matrícula e a data final da conclusão da obra.

Quais são os setores permitidos a optar pela desoneração da folha?

Apenas os setores abaixo têm permissão para optar pela sistemática da Desoneração da Folha:

- Serviços de tecnologia da informação (TI) e de Tecnologia da informação e Comunicação (TIC);

- Teleatendimento (call center);

- Transportes, nos casos especificados;

- Construção civil;

- Jornalismo, nos casos estabelecidos;

- Indústria (de acordo com a NCM).

Agora que você já entende as regras e critérios da reoneração da folha de pagamento e conhece o impacto financeiro dessa mudança no seu negócio, é fundamental realizar uma análise detalhada do planejamento fiscal, tributário e financeiro em 2024. Isso ajudará a evitar que aumento nos custos operacionais prejudique a lucratividade a partir de 2025.

Como a reoneração da folha pode aumentar o custo operacional do seu negócio?

A análise e monitoramento do custo operacional da empresa exigem muita atenção por parte dos gestores. Com a reoneração da folha de pagamento, o custo com pessoal tende a subir devido ao aumento dos encargos sociais, que podem chegar a 39,8%, dependendo da atividade; considerando previdência social e FGTS.

Abaixo listamos alguns pontos de atenção:

- Aumento progressivo das despesas com encargos trabalhistas;

- Impacto direto no fluxo de caixa;

- Possível redução da margem de lucro.

Estratégias para diminuir o impacto da reoneração da folha

Após discutirmos aspectos importantes da reoneração da folha, separamos algumas dicas relevantes que irão te ajudar a decidir se vale a pena ou não optar por essa tributação:

1. Planejamento financeiro:

- Realize projeções financeiras considerando os aumentos graduais;

- Crie uma reserva financeira para absorver os aumentos;

- Revise sua precificação gradualmente.

2. Otimização de processos:

- Invista em automação para reduzir custos operacionais;

- Analise possibilidade de terceirizar atividades não essenciais;

- Revise processos internos para aumentar produtividade.

3. Gestão de pessoal:

- Reavalie sua estrutura organizacional;

- Considere modelos híbridos de contratação e analise prós e contras;

- Invista em capacitação para aumentar produtividade;

- Estimule o desenvolvimento de soft skills, como comunicação e cooperações.

4. Planejamento tributário e treinamento de pessoal

- Mantenha-se atualizado sobre mudanças na legislação;

- Consulte um contador regularmente;

- Elabore um planejamento tributário e analise as projeções de receitas e quadro de pessoal;

- Participe de associações do seu setor para trocar experiências;

- Capacite os colaboradores na legislação e nos sistemas de gestão.

Novos desafios para os setores fiscal e pessoal

O alinhamento com as novas regras da reoneração da folha representa um grande desafio para os setores fiscal e pessoal, que precisarão manter uma comunicação próxima para acompanhar, por um lado, a receita bruta e, por outro, o quadro de pessoal e a folha de pagamento. Esse esforço exige atenção especial no caso de desoneração parcial, para evitar cálculos incorretos e multas desnecessárias.

Além disso, as obrigações acessórias, como o eSocial, a EFD REINF e a DCTFWEB, sofrerão impactos diretos, exigindo ajustes para manter a conformidade tributária. O eSocial já fez ajustes em seu portal explicando essa implementação, enquanto o REINF irá divulgá-los futuramente.

Por fim, a DIRBI, a qual obriga os contribuintes a informarem os incentivos fiscais e a renúncia fiscal, também afeta esses dois setores. Ela deve ser entregue até o dia 20 do segundo mês seguinte ao período de apuração.

Agora que você está por dentro das mudanças trazidas pela reoneração gradual da folha de pagamento para os 17 setores econômicos permitidos e o quanto podem afetar seu negócio, é importante acompanhar a legislação e se preparar para adequar seus processos às novas demandas.

Gostou desse artigo? Leia também